Como é que são calculadas as notações de risco da Bondora?

Como é que são calculadas as notações de risco da Bondora?

A Bondora analisou mais de mil milhões de pedidos de empréstimo desde que iniciou as suas operações em 2009 e acumulou uma experiência considerável em matéria de classificação de crédito usando os dados coligidos. Com uma base de dados de notação de crédito proprietária que fornece informações fundamentais sobre o comportamento do mutuário, a Bondora adquiriu um elevado nível de conhecimentos e experiência em matéria de crédito ao consumo na Estónia, Finlândia e Espanha.

A Bondora usa um modelo de notação de crédito desenvolvido internamente que utiliza todos os dados recolhidos nos passos anteriores para calcular a notação de risco de um potencial mutuário. As variáveis exatas que influenciam as notações de risco de crédito são determinadas e adaptadas conforme necessário por meio de análises estatísticas. Tais podem incluir informações sobre rendimentos, registos profissionais e histórico de crédito, assim como dados de marketing e outros dados não tradicionais.

A notação da Bondora é calculada usando todos os pontos de dados que temos sobre uma pessoa. Entre outras coisas, é dada uma grande atenção aos dados validados externamente que recebemos de centrais de crédito, registos da população, bancos e autoridades fiscais. Os dados que obtemos destas entidades terceiras de confiança são muito sensíveis e não podem ser partilhados.

Os dados autodeclarados que são apresentados aos investidores normalmente não são muito preditivos e influenciam relativamente pouco a notação da Bondora a respeito de um determinado empréstimo.

O risco individual subjacente à concessão desse empréstimo é calculado usando todos os parâmetros que coligimos. Muitas vezes, mas nem sempre, as métricas tradicionais não têm sido muito preditivas para avaliar o risco dos mutuários e, ao invés, presta-se muito mais atenção a dados totalmente verificados, especialmente dados comportamentais, fornecidos por entidades terceiras de confiança. Este é o motivo pelo qual é impossível derivar o nível de risco estatístico de um empréstimo simplesmente a partir dos dados que são visíveis. Um mutuário com elevados rendimentos e algumas outras linhas de crédito pode obter uma notação de risco elevado da Bondora e um mutuário com baixos rendimentos e muitas outras linhas de crédito pode obter uma notação de risco baixo da Bondora. Tal deve-se ao facto de os dados que recebemos de entidades terceiras poderem identificar um comportamento que é de risco elevado ou baixo, respetivamente.

A notação da Bondora representa a perda esperada combinada (perda após recuperações) e não apenas o risco de incumprimento de um empréstimo. Tal significa que quando calculamos a notação da Bondora também estimamos a probabilidade de recuperação. Se dois empréstimos têm uma taxa de incumprimento esperada igual, mas um tem uma taxa de recuperação esperada consideravelmente melhor, então as notações serão diferentes. Por outras palavras, um empréstimo com uma probabilidade de incumprimento menor, mas um potencial de recuperação também menor poderá receber uma maior notação de risco da Bondora do que um empréstimo com uma maior probabilidade de incumprimento, mas também um maior potencial de recuperação.

Além disso, os pedidos de empréstimo do mesmo mutuário podem ter uma notação diferente porque o potencial de recuperação varia em função do valor do empréstimo.

A equipa de notação e preços da unidade de crédito ao consumo da Bondora prepara quadros de indicadores que são aprovados pelo Diretor de Risco de Crédito da unidade. Os quadros de indicadores são avaliados e calibrados regularmente.

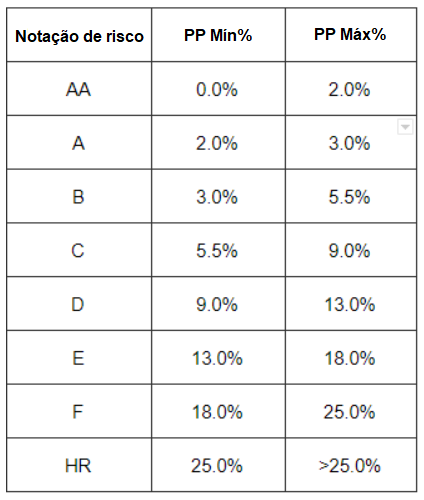

Os quadros de indicadores fornecem estimativas a um ano das perdas previstas, isto é, a proporção de juros brutos que não serão recebidos devido a perdas sobre empréstimos. Com base nestes dados, os pedidos de crédito recebem uma notação da Bondora que vai desde AA (a notação mais segura) até HR (a notação de grau de investimento de maior risco).

As perdas esperadas mínimas e máximas por notação de risco são indicadas na tabela seguinte:

Notação de risco PP Mín% PP Máx%